Investmentfonds einfach erklärt: Definition & Beispiele

Einfach und bequemer geht's nimmer. Kein Aufwand für die Verwaltung, hohe Risikostreuung, attraktive Renditen, weitreichender Anlegerschutz, maximale Flexibilität und bequemer Zugang zu allen Finanzmärkte. Wer sich nicht mit Minizinsen zufriedengeben will, investiert in Investmentfonds. Bei Investmentfonds gibt es eine professionelle Vermögensanlage zu Spotpreisen. Alle Vorteile und Chancen im Überblick.

Definition: Was sind Investmentfonds?

Eine Fondsanlage bietet die Möglichkeit sich bereits mit kleinen Beträgen an attraktiven Anlagen zu beteiligen. Die Fondsgesellschaft sammelt die Einzahlungen vieler Anleger und investiert das Geld an den internationalen Kapital- und Finanzmärkten. Die Fondsanleger erhalten für Ihre Einzahlungen Anteile am jeweiligen Fondsvermögen. Diese lassen sich börsentäglich kaufen oder verkaufen.

In diesem Beitrag geht es um offene Investmentfonds. Soll heißen: Die Laufzeit, die Höhe des Fondsvermögens und die Anzahl der Anleger sind nicht begrenzt.

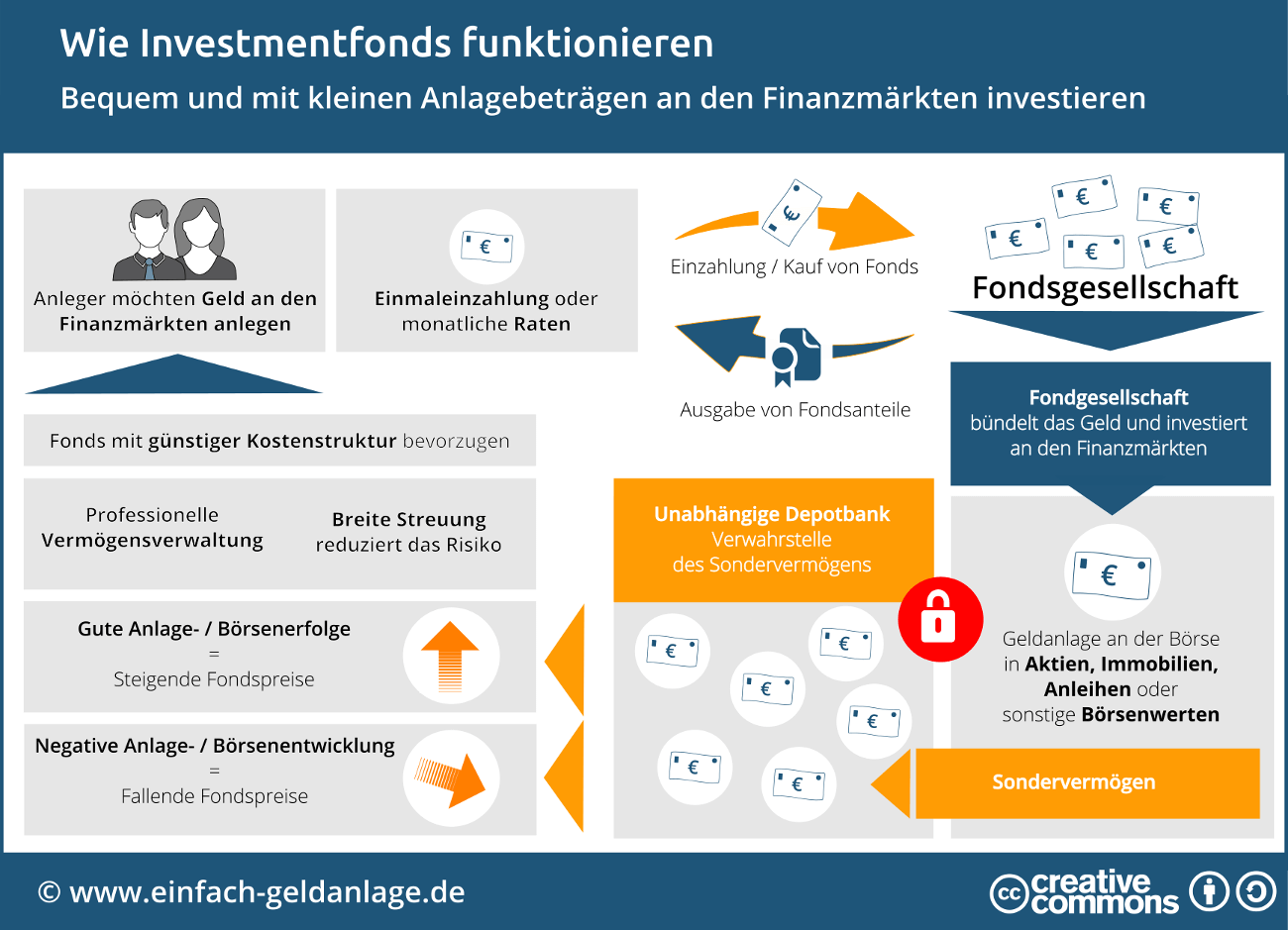

Infografik: So funktionieren Investmentfonds

Sie dürfen diese Infografik gerne auf Ihrer Webseite verwenden. Hinweise zur Nutzung unserer Infografiken.

Die Infografik veranschaulicht die wesentlichen Vorteile eines Investmentfonds. Das Prinzip ist simpel: Eine Kapitalanlagegesellschaft (= Fondsgesellschaft) legt einen Fonds auf. Sie bestimmt den Anlageschwerpunkt und die Beteiligungsbedingungen. Anleger können Einmalbeträge in den Fonds anlegen oder über einen Ratensparplan investieren. Je nach Höhe der Einzahlungen erhalten die Anleger Fondsanteile und profitieren so von der Entwicklung des Fonds. Die wichtigsten Fondsarten im Überblick: Geldmarktfonds, Rentenfonds, Aktienfonds, Immobilienfonds und Mischfonds.

Bequemer und professioneller Zugang zu lukrativen Finanzmärkten

Über Investmentfonds können Anleger von den Entwicklungen an den Aktien-, Immobilien- oder Anleihenmärkten profitieren. Besonders für Kleinanleger ist diese bequeme Art der Geldanlage vorteilhaft: Sie müssen sich um nichts kümmern, es fällt kein zeitlicher Aufwand an und es werden keine Markt- oder Börsenkenntnisse benötigt. Obwohl sie mit Ihrer Fondanlage, genauso so günstig und professionell wie ein Großanleger an den internationalen Finanzmärkten investieren können.

Weitreichender Anlegerschutz und Kontrolle

Investmentfonds sind sicher. Denn das Fondsvermögen wird als Sondervermögen, getrennt vom Vermögen der Fondsgesellschaft, durch eine unabhängige Depotbank (Verwahrstelle) verwaltet. Da es dem direkten Zugriff der Fondsgesellschaft entzogen ist, ergibt sich daraus eine hohe Konkurssicherheit für die Anleger. Das Geld der Anleger wird durch strenge staatliche Reglementierung vor einer Pleite der Fondsgesellschaft geschützt.

Wie erfolgt der Kauf oder Verkauf von Investmentfonds?

Anleger können in der Regel über Banken, Investmentgesellschaften oder direkt über die Börse Fondsanteile kaufen.

Wie berechnet sich der Rücknahmepreis eines Investmentfonds?

Der Tagespreis eines Fondsanteiles ergibt sich aus der aktuellen Höhe des Fondsvermögens dividiert durch die Anzahl der ausgegebenen Anteilsscheine. Dieser Wert wird als Rücknahmepreis bezeichnet. Bei Verkäufen werden Fondsanteile auf dieser Basis abgerechnet. Beim Kauf wird die Kaufsumme in Fondsanteile auf drei Nachkommastellen umgerechnet. Die Fondskäufer bezahlen den Rücknahmepreis plus einen einmaligen Ausgabeaufschlag. Die Gebühren sind beim Investmentfonds ein bedeutender Kostenfaktor.

Welche Gebühren fallen bei Investmentfonds an?

Anleger sind gut beraten, wenn Sie beim Kauf eines Investmentfonds nicht nur auf die richtige Fondsauswahl, sondern auch auf die Höhe der einmaligen und laufenden Kosten achten. Denn die Fondsgebühren beeinflussen wesentlich die Rendite der Anlage. Die Fondsgesellschaft finanziert sich durch die Einnahmen aus dem einmaligen Ausgabeaufschlag beim Fondskauf und über eine jährliche Management- bzw. Verwaltungsgebühr. Für viele Anleger sind die Gesamtkosten eines Fonds nicht leicht zu erkennen. Die Total Expense Ratio (TER) hilft den Durchblick zu behalten. Denn diese Kennziffer gibt Aufschluss über die Gesamtkostenquote eines Fonds.

Wie Fondsgebühren die Rendite der Anlage beeinflussen

Ein Anleger will für die Rente sparen und legt monatlich eine Rate von 100 Euro in einen Aktienfonds an. Nehmen wir einmal an, der Aktienfonds erwirtschaftet jährlich einen Wertzuwachs von 6 Prozent. Der Ausgabeaufschlag beim Kauf beträgt 5 Prozent und die jährliche Verwaltungsgebühr 1,50 Prozent. Diese Gebühren sind bei aktiv gemanagten Aktienfonds durchaus üblich. Nach einer Laufzeit von 20 Jahren ergibt sich daraus ein Endwert von 36.433,64 Euro. Der Gewinn beträgt 12.433,64 Euro und die eigenen Einzahlungen 24.000 Euro. Hätte der Anleger in einen kostengünstigen ETF-Fonds (kein Ausgabeaufschlag, häufig nur 0,8 Prozent jährliche Verwaltungsgebühr) investiert, dann würde beim Ablauf ein Endbetrag von 41.472,30 Euro zur Auszahlung kommen. Der Mehrertrag beträgt in diesem Beispiel 5.038,66 Euro (+ 40,5 Prozent) und die Rendite steigt von 3,98 Prozent auf 5,16 Prozent.

Warum bietet mir meine Bank keine ETF-Fonds an?

Den Ausgabeaufschlag beim Kauf eines Fonds und 50 Prozent der laufenden Verwaltungsgebühr kassiert in der Regel der Fondsverkäufer. Jetzt wissen Sie, warum die Vertriebspartner der Fondsgesellschaften - in der Regel Ihre Bank - so gerne an die eigenen Kunden Fonds verkauft. Doch leider keine ETF-Fonds, sondern Fonds mit hohen Gebühren und Ausgabeaufschlägen.

Sind ETF-Fonds die besseren Fondsanlage?

ETF-Fonds (Exchange Traded Funds) sind nicht nur wesentlich günstiger, sondern in der Mehrzahl auch deutlich besser als herkömmliche Fonds. ETFs werden an der Börse gehandelt und investieren passiv in bestimmte Indexe - zum Beispiel den Deutschen Aktien Index (DAX). Der DAX ist der bedeutendste deutsche Aktienindex. Er misst die Wertentwicklung der 30 größten und liquidesten Aktienunternehmen in Deutschland. Die Wertentwicklung des ETF-Fonds folgt eins zu eins dem Kursverlauf des Index. Bei herkömmlichen Fonds versucht ein Fondsmanager durch aktiven Handel und eine "professionelle" Verwaltung ein besseres Ergebnis als der Index zu erreichen. Für diese Dienstleistung werden Gebühren erhoben. Doch die wenigsten herkömmlichen Fonds erzielen ein besseres Ergebnis als ETF-Fonds.

Investmentfonds: Breite Risikostreuung bereits mit kleinen Beträgen

Bei Fondsanlagen ist die Risikostreuung gleich inklusive. Denn der Anleger investiert nicht in einen Titel (z.B. BMW Aktien), sondern kauft eine breite Mischung an Aktien. Beispiel MSCI World Index: Darin stecken die wichtigsten Aktien der ganzen Welt. Es sind über 1.600 Aktien-Unternehmen aus über 20 Länder vertreten. Ein Fondsanleger kann sich bereits mit einem Betrag von 50 Euro daran beteiligen.

Chance auf lukrative Renditen

Bei Fondsanlagen bestehen gute Chancen auf hohe Renditen. Historische Wertentwicklungen bei einer langfristigen Aktienfondsanlage zeigen, dass jährliche Wertzuwächse von 5 – 8 Prozent nicht unüblich sind.

Maximale Flexibilität und hohe Transparenz

Fondsanlagen bieten eine hohe Verfügbarkeit und große Flexibilität. Anleger haben die Möglichkeit Ihre Fondsanteile börsentäglich zu verkaufen und somit in Bargeld umzutauschen. Bei der Fondsanlage können Sie Einmaleinzahlungen oder mit einem Sparplan regelmäßig Rateneinzahlungen leisten. Die Abrechnungen erfolgt zum jeweiligen Fondspreis.

Welche Risiken bestehen bei einer Fondsanlage?

Fonds haben viele Vorteile, Sie besitzen ein hohes Renditepotential und bieten Anlegern eine große Flexibilität und Verfügbarkeit. Doch wie sieht es mit dem Risiko aus? Nach dem Grundsatz des magischen Dreiecks kann keine Geldanlage die Ziele Sicherheit, Verfügbarkeit und hohe Renditen gleichzeitig in der gleichen Qualität erreichen. Das stimmt auch bei Investmentfonds: Auch hier müssen Anleger Risiken eingehen. Die Risiken lassen sich jedoch abschwächen, wenn Anleger in einen Fonds mit einer breiten Streuung investieren. Eine Geldanlage in eine Einzelaktie beinhaltet höhere Risiken, als eine Anlage in einen Fonds der einen breiten Marktbereich, beispielsweise den MSCI World Index, abbildet. Die allgemeinen Marktrisiken nehmen zudem ab, wenn das Geld langfristig angelegt wird.

Investmentfonds sind eine gute Möglichkeit, bereits mit kleinen Beträgen in lukrative Finanzmärkte zu investieren. Anleger sollten beim Kauf auf die Qualität des Fonds achten, dass für Sie richtige Anlagesegment wählen und einen Fonds mit niedrigen Kosten zeichnen. Werden diese Empfehlungen beachtet und steht der Anlagebetrag langfristig zu Verfügung, dann sind die Risiken überschaubar und es winken hohe Renditen.

- Vermögenswirksame Leistungen: Geld vom Arbeitgeber & Staat

- Deutscher Aktienindex (Dax): Definition, Hintergründe & Rendite

- Welche Geldanlage bietet die beste Rendite? Vergleich & Tipps

- Das magische Dreieck der Geldanlage (Erklärung & Beispiel)

- Erfolgreiche Geldanlage: Was muss ich dabei beachten?