Deutscher Aktienindex (Dax): Definition, Hintergründe & Rendite

Wie können Sie an der Entwicklung der deutschen Volkswirtschaft teilhaben? Ganz einfach: Sie beteiligen sich über einen Aktienfonds an den größten und umsatzstärksten Aktiengesellschaften aus Deutschland. Das geht ganz einfach, aber viele Angebote taugen nicht viel oder sind mit hohen Kosten verbunden. In diesem Artikel erfahren Sie alle wichtigen Hintergrundinformationen zum Deutschen Aktienindex (Dax) und wie Sie die Rendite-Chancen für sich nutzen können.

Definition: Was ist der Deutsche Aktienindex (Dax)?

Der Deutsche Aktienindex (Dax), der Leitindex des deutschen Aktienmarktes, spiegelt die Entwicklung der 30 größten und umsatzstärksten Aktiengesellschaften aus Deutschland. Damit gilt der Dax als Spiegelbild der deutschen Wirtschaft. Steigen die Kurse, geht es den Firmen gut und sie erzielen hohe Gewinne. Bei fallenden Kursen entwickelt sich die deutsche Wirtschaft schlecht oder die Firmen kämpfen mit Problemen. Die Auswahl der Dax-Unternehmen erfolgt nach deren Marktkapitalisierung und den Börsenumsätzen - also nach der Größe und dem Börsenwert der jeweiligen Firma. Die Zusammensetzung der 30 Aktien bzw. des Aktienindexes wird jährlich von der Deutschen Börse geprüft und bei Bedarf erfolgt eine Anpassung der Zusammensetzung.

Wie funktioniert ein Aktienindex?

Ein Index versucht ein bestimmtes Marktsegment, beim Deutsche Aktienindex (Dax) somit die 30 umsatzstärksten deutschen Aktien, zusammenzufassen, um die Wertentwicklung dieses Segments zu messen. Bei einem Aktienindex befinden sich nur Aktienunternehmen im Index. Die Kursentwicklung dieser Einzelaktien wird fortlaufend gemessen und durch die Indexentwicklung dargestellt.

Welche Rendite konnte man in der Vergangenheit mit dem Deutschen Aktienindex (Dax) erzielen?

Der Dax wurde am 1. Juli 1988 mit einem Indexwert-Anfangswert von 1.000 von der Deutschen Börse aus der Taufe gehoben. Erfahrene Anleger kennen das Auf und Ab an der Börse, setzten aber langfristig auf eine positive Entwicklung.

Langfristig orientierte Anleger konnten negative Kursverluste aussitzen und hatten nach einigen Jahren wieder ein Plus im Depot. Wer sein Geld über einen langen Zeitraum in den Dax investierte, gehörte immer zu den Gewinnern.

Wie kann ich Geld in Aktien deutscher Firmen anlegen?

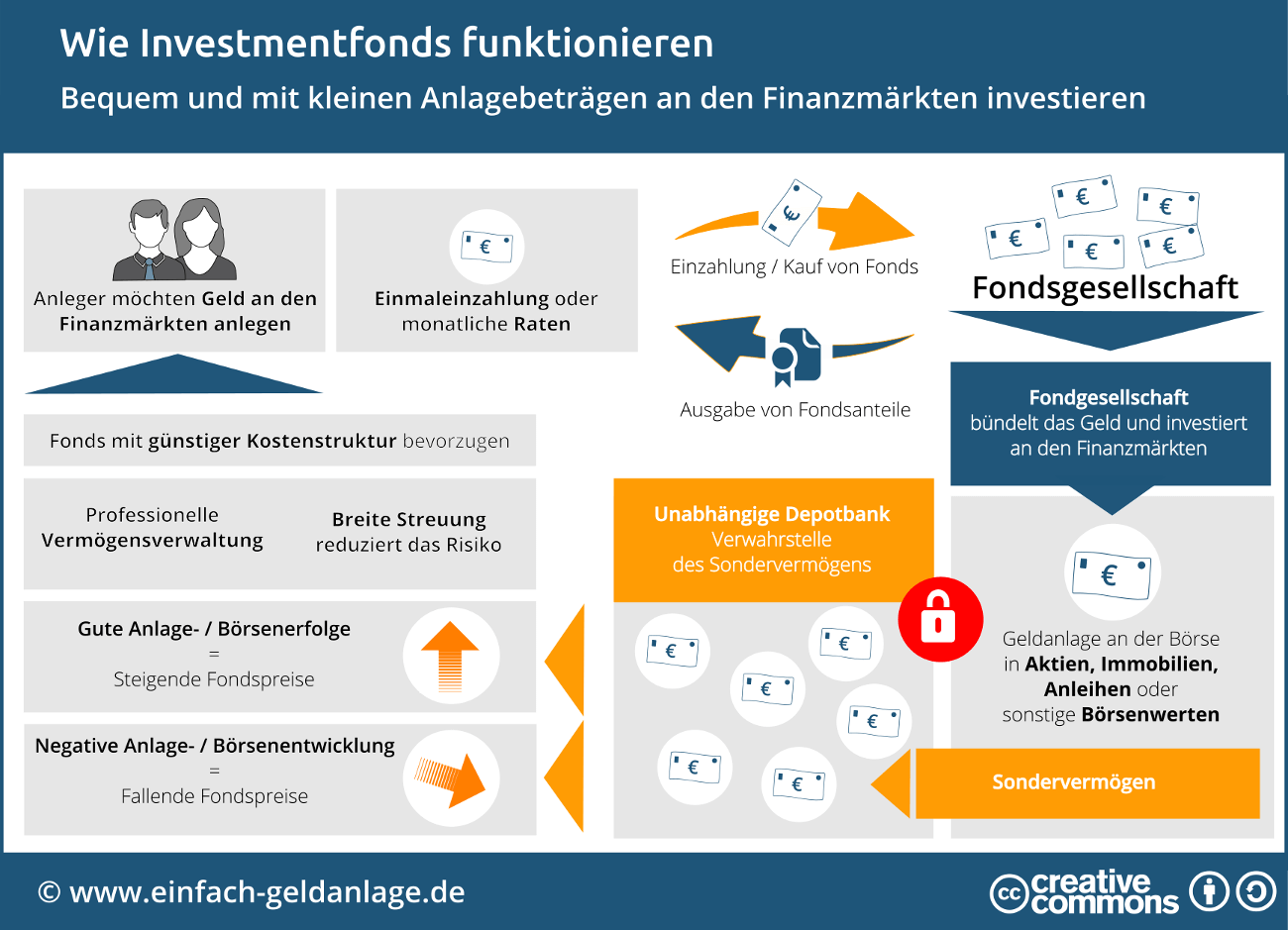

Anleger sollten aus Risikogesichtspunkte keine Einzelaktien kaufen. Mit Glück können Einzelaktien zwar hohe Gewinne abwerfen, aber setzt man dabei auf das falsche Pferd, dann winken hohe Verluste oder im schlimmsten Fall ein Totalverlust. Wer in deutsche Aktien strategisch investieren will, kauft am besten den Deutschen Aktienindex (Dax) als Fonds. Wie ein Fonds funktioniert, erfahren Sie in unserem Artikel Investmentfonds einfach erklärt: Definition & Beispiele.

Was ist besser: ETF-Fonds oder aktiv gemanagte Fonds?

Sie sind von der deutschen Volkswirtschaft überzeugt und wollen am Erfolg der besten Firmen profitieren? Dann holen Sie sich doch einfach die deutschen Champions mit einer Fondsanlage ins Depot.

Bereits mit kleinen Anlagebeträgen können Sie sich an der Wertschöpfung der Top-Unternehmen beteiligen. Die Chance auf solide Renditen sind hervorragend. Zins- oder Bankanlagen wie Tagesgelder können auch in der Langfristbetrachtung mit den Dax-Renditen nicht annähernd mithalten. Doch welchen Fonds sollen Sie kaufen: Einen ETF-Fonds oder doch lieber einen aktiv gemanagten Fonds?

ETF-Fonds vs. aktiv gemanagte Fonds

Die meisten Banken bieten aktiv gemanagte Fonds an. Dagegen empfehlen viele Verbrauchberater und Honorarberater ETF-Fonds. Entscheiden Sie selbst, welche Anlageform für Sie am sinnvollsten ist.

- ETF-Fonds: Die einen sagen ETFs, die anderen sagen Indexfonds. Beide meine das gleiche - Exchange Traded Funds (ETF) oder auf Deutsch: börsengehandelte Indexfonds. Bei einem Indexfonds auf den Dax wird mit dem Fonds der Aktienindex einfach nachgebildet. Die meisten ETF-Fonds kaufen die Aktien aus dem Index (physische Replikation) und realisieren damit eine Eins-zu-eins-Umsetzung. Andere kaufen die Aktien nicht, sondern stellen die Wertentwicklung künstlich über Swaps her. Bei beiden Verfahren überzeugen die Vorteile gegenüber herkömmlichen Aktienfond: Die Fonds entwickeln sich punktgenau so, wie sich der Deutsche Aktienindex (Dax) entwickelt. Zudem sind sie kostengünstiger als aktiv gemanagte Fonds.

- Aktiv gemanagte Fonds: Wenn Sie mit einem Bankberater sprechen, dann wird er Ihnen erklären, dass ein aktiv gemanagter Aktienfond auf Dauer die Wertentwicklung eines Index schlägt. Denn Börsen-Profis managen diese Fonds. Nachrichten und Unternehmensentwicklungen werden analysiert und Hintergrundinformationen ausgewertet. Dieses Wissen fließt in die Kauf- oder Verkaufsentscheidungen ein. Das führt dazu, dass Top-Aktien gehalten oder gekauft werden und die Fondsmanager künftige Verlierer frühzeitig verkaufen. Die Fondsmanager versuchen durch gezielte Käufe und Verkäufe ein besseres Ergebnis als die Indexentwicklung zu erzielen. Meist bleibt es beim Versuch, denn die Realität sieht anders aus: Die Mehrzahl aller aktiv gemanagten Aktienfonds schneiden schlechter ab als ihr Vergleichsindex. Zudem sind die Kosten wesentlich höher als bei einem ETF-Fonds.

Warum werden häufig aktive gemanagte Fonds angeboten?

Warum macht Ihnen die Bank aktive gemanagte Fonds schmackhaft? Ganz einfach, die Banken erhalten bei herkömmlichen Aktienfond hohe Provisionen und Vergütungen. Sie kassieren beim Kauf meist 5 % Vertriebsprovision von der Anlagesumme (Ausgabeaufschlag) und zusätzlich eine jährliche Verwaltungsgebühr, die üblicherweise bei 0,5 bis 1,5 Prozent des Depotvolumens beträgt. ETF-Fonds sind wesentlich günstiger. Die Gesamtkosten liegen bei vielen Angeboten um die 0,6 Prozent pro Jahr.

Sie dürfen diese Infografik gerne auf Ihrer Webseite verwenden. Hinweise zur Nutzung unserer Infografiken.

Professionelle Aktienanlage für Kleinanleger

Aktienfonds bieten Kleinanlegern eine ideale Möglichkeit, um sich mit kleinen Anlagesummen oder monatlichen Raten ein gut gemischtes Aktien-Portfolio aufzubauen. Ein Mix ist besser als Anlagen in Einzeltiteln: Denn nur eine ausgewogene Aktienanlage auf verschiedene Unternehmen und Branchen schafft Sicherheit und nachhaltige Rendite. Die Konzentration auf eine Aktie birgt ein hohes Risiko. Geht diese Firma pleite oder entwickelt sich der Aktienkurs negativ, sind Sie mit 100 Prozent ihrer Geldanlage dabei. Je mehr Aktien Sie besitzen, desto mehr Sicherheit gewinnen Sie. Mit dem Dax-Index setzen Sie auf die 30 Top-Unternehmen aus Deutschland und verteilen das Risiko auf mehrere Einzeltitel.

Soll ich in den Dax investieren?

Unbestritten, der Dax ist eine Erfolgsstory. Die Entwicklung der letzten 30 Jahre verlief sehr positiv. Aber die Zukunft am Aktienmarkt ist immer ungewiss. Unter Risikogesichtspunkten sollten Anleger Ihre Geldanlagen immer möglichst breit streuen, bei Aktienanlagen am besten weltweit und nicht nur in Deutschland. Deshalb empfehlen wir Anlegern, gemeinsam mit einem unabhängigen Berater ein ausgewogenes Anlagekonzept zu entwickeln. Dabei sollte eine anlegergerechte und anlagengerechte Beratung die Basis für die Geldanlage bilden.

Wie treffe ich die richtige Anlageentscheidung bei Aktien?

Eine Aktienanlage hängt von der Risikobereitschaft des Anlegers und seiner finanziellen Situation ab. Jede Geldanlage muss zum jeweiligen Anleger passen und seine Wünsche, Bedürfnisse und Risikotragfähigkeit berücksichtigen. Ein guter Berater berücksichtigt bei seinen Empfehlungen die Bedarfssituation und die Anlegerpersönlichkeit. Im Idealfall wird er die finanziellen Verhältnisse, die Anlageziele und die Kenntnisse bzw. Erfahrungen des Anlegers hinterfragen. Der Anleger sollte über alle Risiken, die aus der Geldanlage entstehen können, ausführlich und verständlich informiert werden. Eine Aktienanlage sollte nur empfohlen werden, wenn die Risikobereitschaft und die Anlageziele dazu passen, der Anlagebetrag langfristig zur Verfügung stehen kann und für den Anleger finanziell tragbar ist.

Wie lange soll ich mein Geld im Dax anlegen?

Das Deutsche Aktieninstitut (DAI) hat mit einem Dax-Rendite-Dreieck die Renditeentwicklung deutscher Standardaktien in den letzten 50 Jahren visualisiert. Rückblickend wird für jeden beliebigen Anlagezeitraum die jährliche Durchschnittsrendite des Deutschen Aktienindex Dax abgebildet. Die Grafik und die historischen Kursentwicklungen unterstreicht eine Aussage: Je länger Sie Ihrem Geld die Chance auf eine gute Kursentwicklung des Dax geben, umso unwahrscheinlicher wird es, dass Sie einen Verlust erleiden.

Obwohl Wertentwicklungen der Vergangenheit nur bedingt etwas für die Zukunft aussagen, bietet der Dax als Langfristanlage hervorragende Renditen. Anleger sollten aus Risikogesichtspunkten keine Einzelaktien kaufen, sondern lieber einen Aktienfonds Deutschland (Dax). Denn im Dax befinden sich die 30 größten und umsatzstärksten Aktiengesellschaften aus Deutschland. Bereits mit geringen Beträgen können sich Anleger am Dax-Index beteiligen und erhalten über eine Fondslösung eine breite Anlagestreuung. Bei einer Geldanlage in Fonds ist immer diese Frage zu beantworten: Aktive Fonds oder ETFs? Wir empfehlen Anlegern, zusammen mit einem erfahrenen und unabhängigen Finanzberater ein Anlagekonzept zu entwickeln und dabei nach passenden Fonds und individuellen Lösungen zu suchen.

- Geldanlage für Kinder: Mit Fonds einfach vorsorgen

- Vermögenswirksame Leistungen: Geld vom Arbeitgeber & Staat

- Basiswissen Geldanlage: So vermeiden Sie Risiken beim Sparen

- Inflation: Definition, Ursachen & aktuelle Inflationsraten

- Risikoneigung: Diese Anlegertypen gibt es bei der Geldanlage